快付通凭什么?重新定义支付:阿里、腾讯没做到的事 !

快付通发布“斗拱”PaaS平台,宣称重新定义支付,把中国ToB支付与世界水平的差距,从10年缩短至3年。阿里、腾讯两大支付巨头此前也推出过PaaS平台。快付通到底做了什么?

“中国ToC的支付水平毫无疑问是世界级的,但中国ToB的支付离世界先进水平还有10年的差距”周晔说,他们今天把这个差距缩短到了3年。

周晔是快付通董事长兼CEO。9月22日,他在快付通的发布会上正式宣布“斗拱”PaaS平台上线,声称要重新定义支付。

“斗拱”是一个全栈支付运营与软件开发平台,它可以为企业提供专业的收款和资金管理能力。“斗拱”重新定义了基础支付API和标准化支付开发工具,实现了基于平台快速定制创新支付的解决方案,目的是为所有用户带来“简单、完整、增长”的体验。

一句话概括,“斗拱”要做的是中国支付体系的基础构件,云时代的PaaS。

快付通成立于2006年,是一家独立的第三方支付公司,公司业务主要覆盖支付服务和金融科技服务两大领域,在支付领域主要耕耘ToB市场。

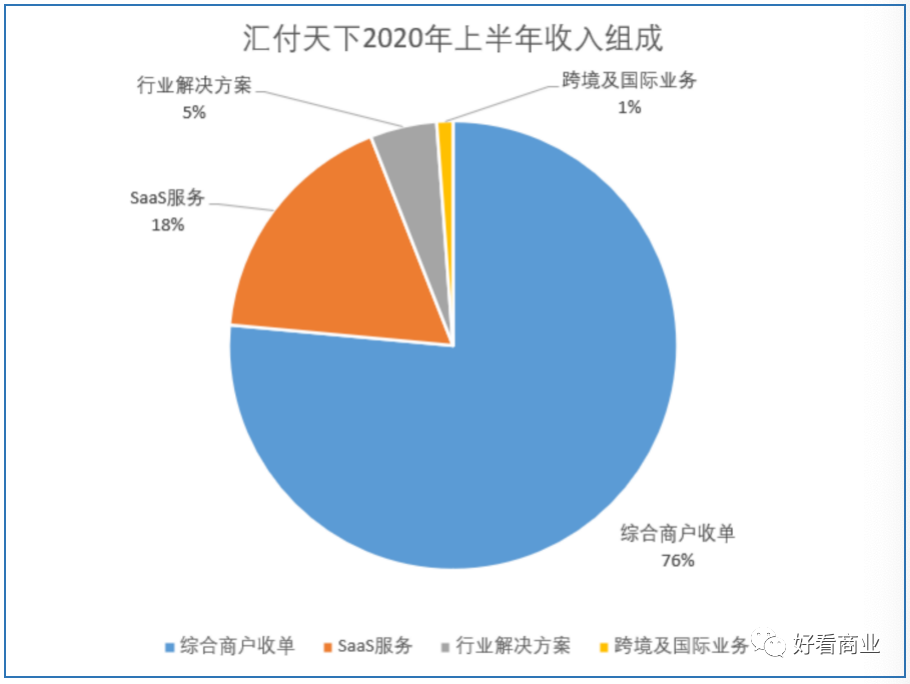

截至2020年上半年,快付通实现营收17.1亿元,其中,逾76%来自综合商户收单业务;第二大收入来源是SaaS服务业务,营收占比18%。

实际上,巨头阿里、腾讯此前都有发布过ToB端的PaaS产品。

但周晔称,把支付当作PaaS开发,在全世界这么做的人不多;在中国,快付通是第一家发布全新支付PaaS平台的公司。

那么,“斗拱”究竟能解决B端支付领域的哪些问题?对于快付通来说,为什么要走一条鲜有人走过的路?这条路上,他们有哪些机会和挑战?

“斗拱”究竟能解决什么问题?

“斗”与“拱”是我国古代建筑中的重要支撑构件,在立柱和横梁交界处,从柱顶探出的弓形肘木为“拱”,拱与拱之间的方形垫木为“斗”。

“斗”与“拱”起着承上启下、连接支撑的重要作用,仅靠这两个简单的构件,中国建筑就演绎出小屋、楼宇、亭台、高塔、庙堂、宫殿等多种形态。

快付通的PaaS平台取名为“斗拱”,就是要取法古建筑中的斗拱之妙,建立中国支付体系的基础构件,志在能帮助客户实现 “斗举千钧,拱展八方”。

“斗拱”平台创造了多个第一:它是国内第一个100%云原生的支付平台;是第一个符合Open API 3.0国际标准的支付编程接口;在业内第一个推出账单支付、支付托管业务;也是业内第一个承诺99.99%系统可用性的平台。

那么,具体来说,斗拱这个平台究竟能解决商家的哪些问题?

试想一下这样一个场景:在一个旅游小镇上,一个服务商下面有500个以上的小微商户,他每天要给至少500个小微商户分账。

在过去,他需要这样做:雇专人进行核对并,然后一一打入商户的银行账号,相当繁琐,费人、费时、耗财。

2019年,微信和支付宝均推出了商家分账功能。但微信支付每次最多支持50个分账方的分发,意味着,服务商要分10次才能完成给500个小微商户的分账。而业内很多其它的支付工具一次分账支持的账户数还不及微信。

快付通称,使用斗拱平台分账,服务商可以根据需要,任意创建500个甚至1000个分账方,一键分发。

“多方分账”只是“斗拱”平台提供的解决方案之一。它提供线上支付、线下支付、多方分账、账单支付、支付托管、数据魔方等6种主流解决方案,试图籍此为用户提供“完整”的、全流程的支付服务。

“斗拱”在业内首创了“账单支付”功能,可实现用户订阅、创建账单并推送,既可一次性支付,也可以周期性支付。“支付托管”则可以根据客户的场景,由快付通代为开发和运营收银台;数据魔方则实现了全流程、全角色的数据实时可视、保存与推送。

除了为用户提供“完整”的支付服务,斗拱力图在开发者端变得“简单”。

对于SaaS或者其它软件公司的工程师来说,过去他是这样接入支付的:

首先,他要阅读非常繁杂的各类支付接口的技术文档,然后和支付相关的工程师进行反复的沟通;接下来是做非常小心的编码和长时间的联调。即便做完这些,他依然无法确保支付相关的应用能够正常运行。

斗拱平台基于全新的Open API3.0定义,准备了六大开发者工具,其中,支持多语言的SDK仅需七行代码即可完成API调用;使用UI工具包可减少70%前端代码量;5分钟即可完成配置并实现品牌Logo与颜色式样的灵活组合等。

快付通称,借助斗拱平台,开发者只需简单运用这些工具即可轻松实现API一点接入,不仅可以极大地降低开发门槛,提升了支付接入的效率,同时还可以节省商家的研发投入。

他们做了一个量化的对比:用之前的方式,可能需要10个人30天才完成一笔交易从接入到上线开发;现在,借助斗拱平台,只需要2个人7天就能完成。

不及如此,快付通还宣布了“斗拱”平台的两个服务承诺:承诺系统可用性达到99.99%;结算的准时性达到99.9%。

“斗拱”平台主要面向八大类客户群体提供服务,包括:企业商户、平台客户、ISV、SaaS、四方支付、银行、收单外包服务商、支付开发者等。

汇付在斗拱平台设置了四种合作模式,旨在帮助不同类型的客户打通增长曲线。周晔称,他们希望无论SaaS还是软件服务商,他们接入斗拱平台后,收入可以增加2-5倍。

在被称为“MOPS”的四种模式中,M级为“接口对接模式”,它可为开发者提供便捷的支付通道对接;O级是“开放平台模式”,它可使开发者自助接入快速开发,同时开放平台全类型的收款和资金能力;P级为“专家保障模式”,用户可自主配置各类支付参数,并可获得专家级的风控和运营保障;S级是“顾问合作模式”,可在业务、技术、运营等方面最大程度获得平台能力和服务的支撑,一站式解决所有支付问题。

截至目前,“斗拱”平台已经与超过三十家企业商户和SaaS机构开展合作对接。其中,伯俊软件、商派软件都在首批合作方名单。

在阿里云新金融事业部金融服务行业线的负责人陈立伟看来,斗拱平台在支付行业具有划时代的意义。

势在必行的数字化转型

为了做斗拱这个平台,快付通共投入了200多个人,研发了3年时间。这是他们经历了诸多痛苦的讨论和反复的论证后,做出的技术路径的选择。

对于快付通而言,这既是匠心之作,也堪称一次豪赌。

2006年成立之初,快付通主要为航空票务、基金销售等垂直行业提供支付解决方案。汇付创始人、董事长兼CEO周晔曾任银联电子支付公司总裁,他及他的高管团队在支付领域有超过20年的经验。

2011年5月,快付通获得由中国人民银行颁发的《支付业务许可证》,成为首批获得“支付牌照”的本土支付公司。也是从2011年起,快付通涉足小微商户收单业务。

到2018年登陆港股时,快付通主要有两大块业务:支付服务和金融科技服务。其中,支付业务主要包括POS、互联网支付、移动支付、跨境支付;金融科技服务主要指向互联网金融提供商及商业银行提供金融科技服务,主要包括SaaS(如提供账户管理服务)及数据驱动的增值服务。

据Frost&Sullivan的数据,2017年,就所处理的支付交易量而言,快付通在中国独立第三方支付服务商中排名第三,市场份额为7.7%;在中国所有第三方支付服务商中排名第七,市场占比2%。

长期以来,支付业务都是快付通的营收支柱。2015-2018年,这块业务营收占比分别达到86.2%、92.4%、94.0%,83.67%。

但是,近几年,央行对于第三方支付的监管政策不断收紧,包括在牌照合规、备付金、实名制和反洗钱方面都有了更严格的要求。同时,监管层加大了第三方支付机构违规、违法行为的处罚力度。仅2017年全年,央行针对第三方支付就开出109张罚单,是2016年罚单总数的3倍。

监管收紧和竞争加剧,导致大批中小第三方支付机构面临被淘汰的困境。快付通的支付业务(即综合商户收单业务)增速大幅下滑——从2018年同比增长95%,到2019年同比仅增长3%;2020年上半年同比下滑14%。

2018年5月,在快付通的IPO发布会上,周晔曾就央行的严监管提到,每一个支付公司都要找到适合自己的定位,靠冲撞政策底线、打擦边球的企业已经难以为继。

对于汇付来说,转型同样势在必行。早在2018年,周晔就开始在内部推动数字化转型,试图在收单业务之外,寻求更更多元的收入来源。

从2018年起,快付通持续与SaaS服务商加强深度合作,合作的SaaS服务商由2017年底的10家提升至137家。同年,汇付的跨境支付业务交易量同比大涨312%,营业收入同比增长115%。

2019年,快付通依靠多年的技术和客户沉淀,进一步从“SaaS+支付”转向“支付+SaaS”,把自己从服务SaaS系统的通道角色,转向前端拓展,直面商户,为商户提供支付及一系列增值服务。

这一年,汇付的SaaS服务业务营收5.19亿元,同比增长1010%;SaaS服务的营收占比也从上一年的1.45%提升至14.09%。

2020年的疫情加速了线下商业的数字化转型,这也为快付通的转型提供了机会。

截至2020年上半年,快付通的SaaS业务营收3.0亿元,同比增长51%;SaaS服务完成的交易量同比增45%至1108亿元;合作的SaaS机构累计达457家。SaaS业务占比也进一步提升,达到18%。

今年春节过后,快付通的支付产品讨论小组在研究了世界上诸多支付产品后,猛然发现:汇付要服务中国成千上万的SaaS,应该在技术上比他们更下沉一级,也就是做PaaS。

因为,B端商户的支付需求是多样且个性化的,任何一家SaaS或支付公司都很难凭一己之力满足,而两个互相叠的SaaS,在技术上又很难协同工作。

只有PaaS才能实现用机器造机器、用软件造软件、用工具造工具。这个PaaS就是今天的“斗拱”。

机会与挑战

新冠疫情以来,各行各业都在数字化,支付是商业的闭环,企业在收款和资金管理方面的需求也越来越复杂。

比如,商户进件时,银行、银联、支付宝、微信,各种支付工具,风格标准是不统一的;商户需要一个从前端开始统一的支付体验,但支付公司在线上能提供的只有一个支付网关;对于企业而言,管理者、财务人员、收银员、促销员需要的数据各有不同,但几乎没有人可以提供实时、秒级的数据。

快付通认为这是巨大的机会,市场需要有一个支付体系的基础构件,让ToB端的支付变得更高效。

但把支付当作PaaS开发,这是一条鲜有人走过的路。

周晔提到,目前在美国有3家同类公司——Stripe 、Square和PayPal。但在中国,除了汇付。目前还没有看到第二家。

据媒体报道,今年3月,Stripe完成新一轮6亿美元的融资,估值飙升至950亿美元,成为全美估值最高的未上市公司。

今年6月,Square完成了1亿美元的C轮融资,估值达到10亿美元以上。

而PayPal在美股的市值目前超过3000亿美金。

在周晔看来,要做支付PaaS,第一步最难的是技术。

这几年,汇付在研发上一直大手笔投入:2018年研发投入2.32亿元,同比大增77%;2019年研发支出又同比增32%达到3.05亿元;2020上半年达到1.46亿元,占当期营收的8.5%,同比增长18%。

但斗拱平台的推出只是提供了一个行业标准,要把它真正做起来,下一步的挑战是如何构建生态。它需要产业链相关方在这里各司其职,共创共赢。

这个生态的建设,仍然需要很多年的努力。

往期 · 推荐

红杉入股卡牌巨头卡游:加大版“泡泡玛特”要来了?

月活破亿,知乎要让好内容里长出好生意

喜马拉雅、商汤科技纷纷赴港IPO,港股科技股回暖?

■ 合作平台

澎湃|界面|第一财经|华尔街见闻|全天候科技|36氪|钛媒体|虎嗅|富途|雪球|头条|百家号|企鹅号|微博|网易|新浪|搜狐|大风号|财富号|长桥证券|华盛通|投资界